En la primera semana de febrero viajará una delegación del Ministerio de Economía a Brasil para avanzar en la instrumentación de esta medida, tal como lo anuncio el propio Sergio Massa.

El financiamiento a las exportaciones, es una de las medidas que busca mejorar el intercambio comercial y que podrá concretarse con bastante celeridad, explican en el Gobierno.

El anuncio adquiere relevancia en momentos en que el grueso del pago de las importaciones que realiza el país se debe hacer de manera diferida.

Características

El esquema general que rige en el país establece que las empresas tienen acceso al mercado de cambios para el pago de importaciones en el plazo que determine la SIRA, a contar desde la fecha de registro aduanero.

Así, el proveedor extranjero despacha el bien y el importador lo cancela transcurrido el plazo mínimo que determina la SIRA (generalmente 180 días). De esta manera, para importar la empresa local debe acceder a alguna forma de financiamiento, usualmente de carácter comercial.

Sin embargo, en muchos casos el proveedor del exterior no está en condiciones de extender el volumen de crédito en las condiciones que requiere el importador argentino. Por esa razón la norma habilita a las empresas a realizar una operación de financiación de importaciones -Fi de impo- en la medida que esta sea otorgada por entidades financieras locales mediante líneas fondeadas en el exterior o por entidades financieras del exterior, de acuerdo a un informe al cual accedió Ámbito.

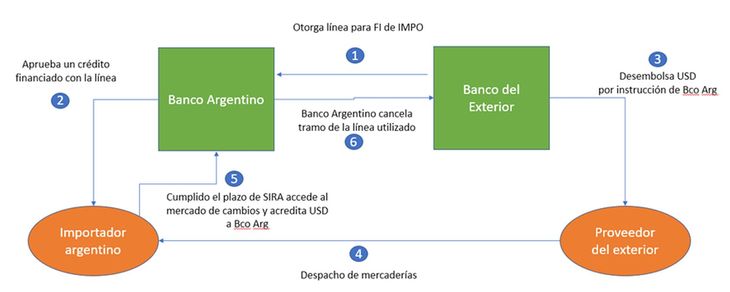

La modalidad FI de IMPO consiste en que una entidad financiera local cuenta con una línea de crédito con una entidad del exterior que utiliza para fondear créditos a importadores argentinos. Los desembolsos los realiza la entidad del exterior directamente a los proveedores del importador argentino. Al momento de acceder al mercado de cambios el importador gira los dólares al banco local para pagar el crédito y la entidad local cancela el tramo de la línea del exterior.

Distintas entidades del mercado local tienen acuerdos de este tipo y financian parte de las importaciones argentinas. Por caso, el Banco Patagonia posee una línea de crédito con el Banco do Brasil, el ICBC tiene una línea con el Bank of China, el BICE con el BNDES brasileño y el Banco Nación con el Banco Nación de Nueva York.

Se estima que el volumen total de líneas de este tipo es de aproximadamente u$s400 millones. Asumiendo un plazo promedio de operaciones financiadas de 180 días, el volumen máximo de comercio anual financiable es de aproximadamente u$s800 millones, explican en el Palacio de Hacienda.

Beneficios

“El esquema anunciado permitirá un incremento sustancial en el crédito comercial disponible para el sector privado”, afirman en medios oficiales. Agregan que este volumen de financiamiento posibilitará sostener el nivel de importaciones en momentos en que la liquidación de exportaciones agrícolas va a verse afectada por la sequía. Y, a su vez, facilita que los importadores renueven total o parcialmente la deuda comercial que tomaron durante 2022.

Desde ya que un tema importante para las autoridades es que “este esquema permite continuar con el proceso de recuperación de reservas netas del Banco Central iniciado en 2022”. Al financiar parte de las importaciones con esta línea a 1 año, disminuye la demanda de pagos por importaciones en el corto plazo, lo que facilitará que haya excesos de oferta que el BCRA podrá aprovechar para acumular reservas.

Otro aspecto que remarcan los funcionarios es que el sistema de financiación de importaciones resulta superior al de la utilización del swap con China recientemente anunciado. Esto es así porque en el caso de un swap de divisas, el BCRA registra un aumento en las reservas brutas, pero las netas no se incrementan (dado que el swap genera un activo y un pasivo de corto plazo por mismo valor). Sin embargo, cuando el BCRA utiliza parte de las divisas conseguidas mediante el swap las reservas netas tienden a disminuir (porque cae el activo, pero el pasivo sigue existiendo por el mismo valor). Solo en el caso que la utilización del swap le permitiera al BCRA comprar dólares en el mercado la utilización tendería a ser neutra.

En el caso del esquema de FI de IMPO las reservas brutas no se ven alteradas, pero tampoco contrae un pasivo dado que la línea la toma un banco local y en última instancia se endeuda un privado (el importador).

Si como consecuencia de la línea cae la demanda para pagos de importaciones -explican- y el BCRA puede comprar reservas en el mercado, en ese caso las reservas brutas aumentan al igual que las netas.

Además, en la medida que la línea se renueve, los privados pueden renovar su crédito para nuevas importaciones -rollear el capital financiado-, con lo cual la demanda neta de divisas se limita al equivalente a los pagos de intereses. En este sentido, concluyen, el impacto en la acumulación de reservas netas tiende a sostenerse en el tiempo.